今年も無事確定申告を終えました。

昨年に引き続いての2回目の挑戦でした。

e-TAXで行ったので、書面で提出するより数倍楽なんだろうなとは感じましたが…。

そこは初心者。今年も色々戸惑ってしまいました。

来年以降の参考にするため、今年も備忘録を残したいと思います。

確定申告の流れ〜やることリスト

来年以降、戸惑わないようにやることリスト(e-TAX入力前まで)をまとめておこうと思います。

あくまでこのリストは私の場合(※)ですので、参考までにご覧ください。

- 給与所得あり(年末調整済み)

- 配当所得あり(上場・非上場)

- ふるさと納税あり(ワンストップ特例利用せず)

- 利用している証券会社はSBI証券、楽天証券、松井証券

- 確定申告はMacを使用

①ふるさと納税 寄付金控除に関する証明書を依頼

楽天ふるさと納税この証明書の発行には約2〜3日かかります。

なので、確定申告するぞ!となる前に準備しておく必要があります。

1月中旬になると発行申請が可能なようなので、来年はもっと早く手続きをしたいと思っています。

自治体からの証明書を見ながら1つ1つ入力することもできますが、電子発行してもらう方が圧倒的に楽です。

楽天ふるさと納税以外のポータルサイトでも同様の対応ですので、早めに発行申請するのがおすすめです。

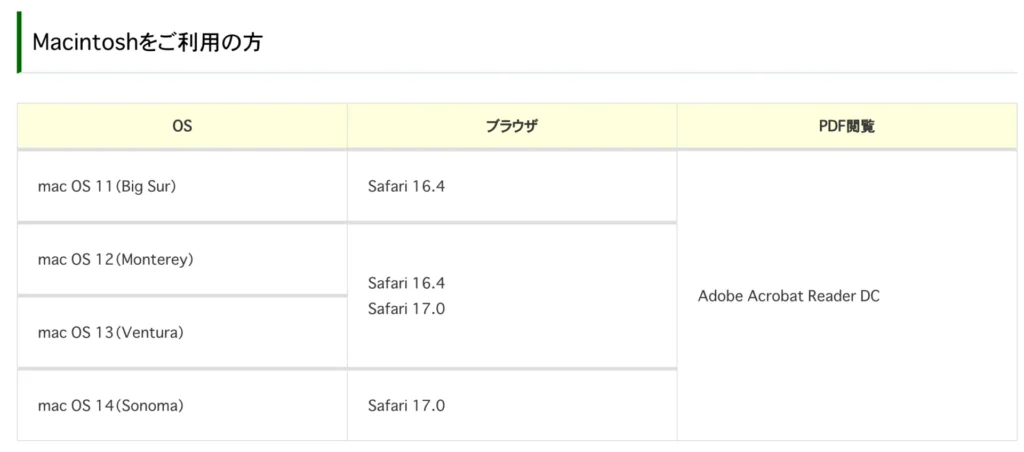

②MacのOSをアップデートして、Safariを最新バージョンにする

推奨のバージョンは毎年更新されているようです。

国税庁のページで推奨環境を確認して、今のバージョンが推奨より古いのであれば、OSのアップデートをしてからe-TAXの入力をすることにしました。

OSのアップデートは1時間程度かかりますので、

事前に準備しておいたほうがスムーズにいきそうです。

ちなみに今年は入力の直前にアップデートをしたら、推奨より新しいバージョン(Safari 17.3.1)になってしまいました。

特に問題はなかったので、最新にしておくのがベターなのかなと思っています。

③特定口座年間取引報告書をGETする

各証券会社から1月中旬ころに発行の連絡がありました。

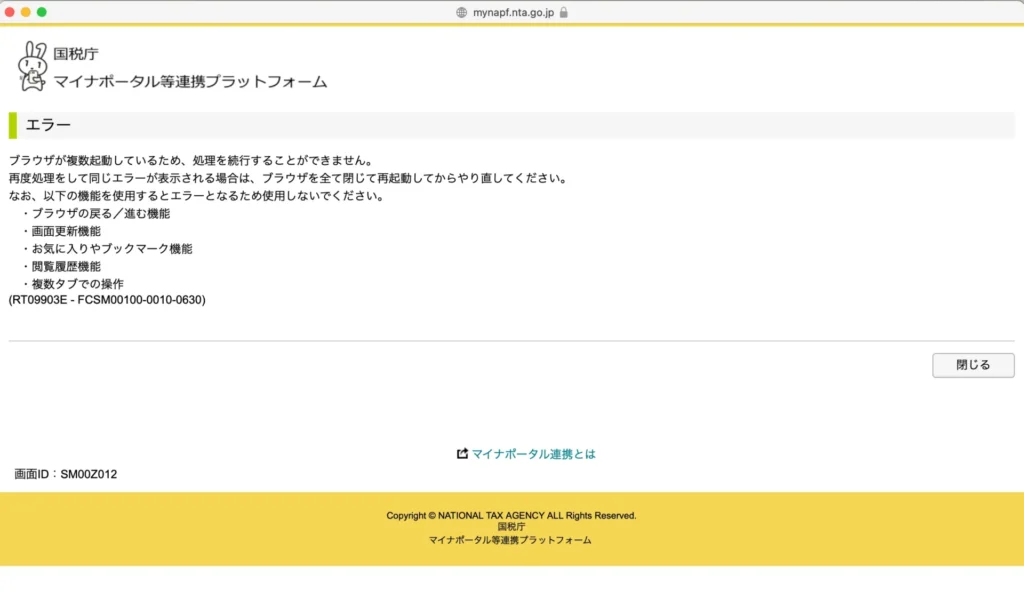

SBI証券はマイナポータル連携が可能なので、xmlデータを、ダウンロードする必要はないのですが、

今年はなぜか連携がうまくいきませんでした。

エラー内容通り、ブラウザを閉じたり、パソコンを再起動したりしましたが、解決せず。

ネットで検索したりもしましたが、対処法が全くわからず。

結局、xmlデータをダウンロードしてきました。

元々,松井証券はマイナポータル連携に対応していないので、SBI証券の分も同じようにやるだけですし、

データのダウンロード自体も各証券会社のページでダウンロードするだけなので、5分もあれば済みます。

来年以降も連携がうまくいかなければ、データダウンロードが必要になることだけ覚えておこうと思いました。

④必要な書類を準備する

データ関連の準備ができたら、必要書類も準備します。

- 源泉徴収票

- 私の会社(非上場)の配当金通知書

- マイナンバーカード

財布だったり、会社のパソコン内だったり色んなところに保存してあるので、それらを集めてきます。

⑤e-Taxに入力開始

ここまで事前に準備して入力を始めれば、入力自体は1時間もかからず完了できると思います。

去年も今年も「確定申告やるぞ!」となってから、行ったり来たりして、

結局半日以上かかっています。

来年はスムーズな確定申告を目指したいと思います。

今年のつまずきポイント

今年、つまずいたポイントについても整理しておきたいと思います。

恐らく去年も同じところでつまずいていた可能性が高いので、今回しっかり確認しておきます。

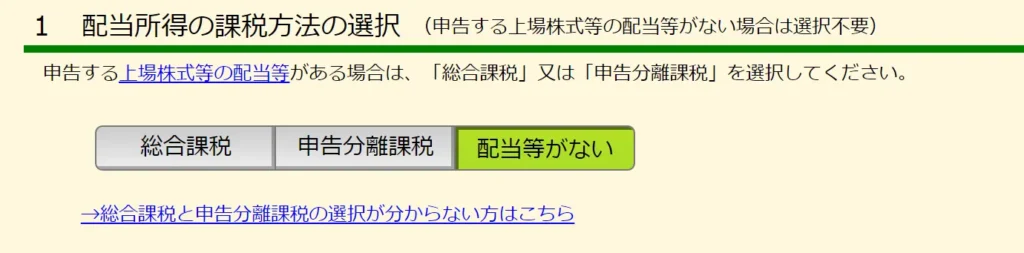

それは配当所得の課税方法の選択です。

総合課税 or 申告分離課税

総合課税とは給与など他の所得と合計した所得に税率をかける方法。

申告分離課税は、配当は配当の固定の税率で税金を計算する方法です。

大きく違ってくるのが税率ですが、他にもそれぞれ特徴があります。

| 所得税率 | 住民税率 | その他 | |

|---|---|---|---|

| 総合課税 | 5〜45% | 10% | 配当控除あり |

| 申告分離課税 | 15% | 5% | 上場株式等の譲渡損失と 損益通算が可能 |

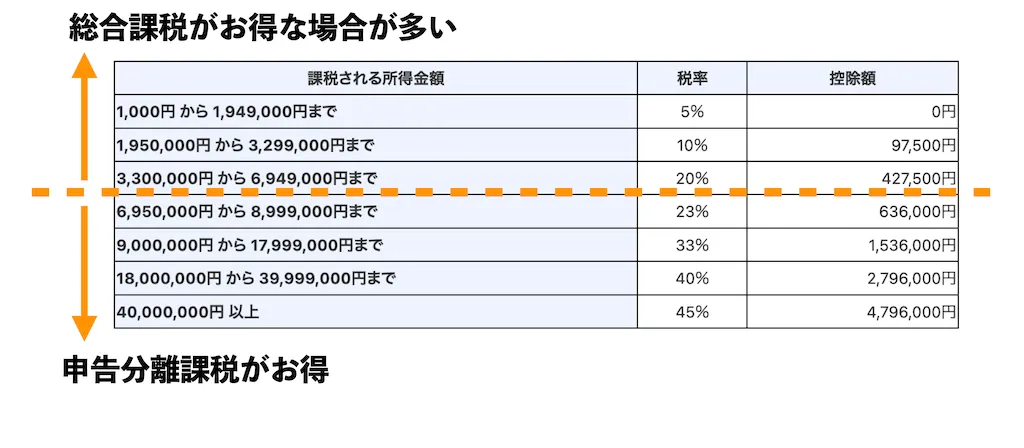

日本の所得税は所得が多いほど、所得税率が高くなりますので、

所得が低い人は総合課税のほうが有利のように見えます。

ただ、住民税率は総合課税のほうが高いので、どちらが有利かの境界が気になります。

以前は所得税と住民税の課税課税をそれぞれ選択できたようですが、今は所得税・住民税で同じ課税方法しか選択できなくなったようです。

総合課税が有利になる所得はいくらまで?

申告分離課税の場合は、所得税と住民税をあわせて20%が課税されます。

なので、所得税と住民税が合わせて20%より少なければ、総合課税の方が有利となります。

総合課税の場合、住民税が10%なら所得税は10%未満では?

と思いましたが、総合課税には配当控除があります。

配当控除は所得税から10%、住民税から2.8% 税額控除を受けられます。

なので、以下の式に当てはまる所得税率であれば総合課税が有利になります。

(所得税率-配当控除10%)+(住民税率10%-配当控除2.8%)<20%

つまり所得税率が22.8%以下の場合、総合課税が有利ということになります。

所得税率が22.8%以下ということは、実際は所得税率20%までの場合です。

ちなみに所得では694万9,000円が境界になります。

私の今年の所得は694万には全く届いていないので、総合課税の方が有利ということで総合課税を選択しました。

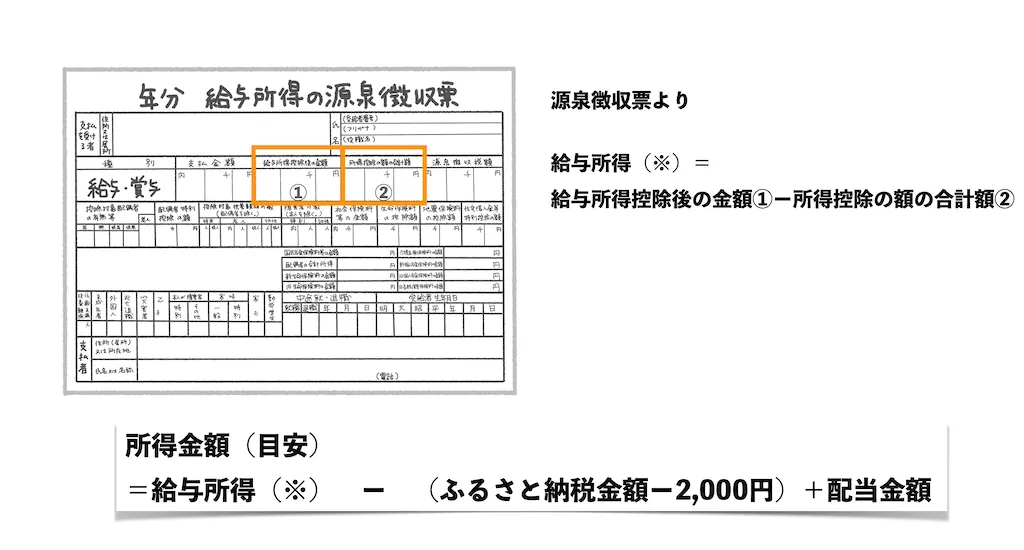

忘れないように所得金額(目安)の計算方法もメモしておきます。

ちなみに、外国株式の配当は配当控除の対象外なのでそこも注意が必要です。

所得が低くても申告分離課税が有利な場合がある?

基本的には所得が649万円に到達していなければ、総合課税の方が有利だと思いますが、申告分離課税が有利になるときもあります。

それは上場株式を売買して損が出たときです。

申告分離課税は上場株式等の譲渡損失と損益通算が可能なので、売買の損失と配当の利益を相殺できます。

例えば、上場会社の株式を売って、1万円の損がでてしまいました。

一方で配当を1万円もらいました。

その場合、配当所得1万円 ー 株式の損失1万円で、配当所得が0円になります。

つまり配当に税金がかかりません。

売買損失≧配当所得の場合は他の所得の金額は関係なく、申告分離課税が有利になります。

損失と配当の金額次第なので、株式を売却して損が出た場合は、申告分離課税を検討する価値があると思います。

確定申告を終えて

今年も戸惑いながら、無事に確定申告を終えることができました。

結果、5万円ほどの還付金がもらえるようです。

来年以降、少しでもスムーズに確定申告を進められるように経験値を溜めていきたいと思っています。

確定申告お疲れ様でした。ポチッと応援お願いします。